投資で利益を出すと掛かってしまう税金。

多くの場合が、利益の2割程度の金額を納税することになります。

※納税方法によって、納税金額に違いがあります。

その税金が取られなくなる制度が、NISA(ニーサ)という制度です。

・TVやYouTubeのCM

・各SNS etc.

現在はFIRE(ファイヤー:貯金を貯めて早期退職を目指す事)のブームも相まって、様々なところでNISAという言葉を耳にする事も多いでしょう。

また、「貯蓄から投資へ」という国の方針もあり、NISAに関してはしっかり学習すると思います。

という訳で今回の記事では、

・NISA制度ってどんなもの?その歴史

・3つのNISAの種類

・NISA制度で勘違いしやすいポイント

を解説していきます。

是非、参考にして下さい。

NISA制度ってどんなもの?

よく巷で聞くNISAは、簡単に言うと

「一人につき一つ持つことが出来る、利益に税金がかからない口座・枠」

です。

買う事が出来る上限金額が決まっていて、その範囲内で株式や投資信託などを購入すると、NISAの枠で買った商品に利益が出た時に、2割の税金が掛からずに利益を丸ごと貰えるよ!

こんなルールになっています!

また金融機関であれば、銀行でも証券会社でもNISA口座の開設ができます。

NISAの歴史

NISAが出来た由来も、学校の授業では学ぶ可能性があります。

その為簡単にご紹介します。

NISAは、イギリスのISA(Individual Savings Account)という個人貯蓄口座がモデルになっています。

NISAは、このISAに日本(Nippon)のNをくっ付けて、NISA(Nippon Individual Savings Account)と呼ばれます。

日本のNISAは、2014年1月から一般NISAを皮切りにスタートした制度です。

NISAの種類

・一般NISA

・つみたてNISA

の内から一つ

・ジュニアNISA

というように年齢によって、選択肢が変わってきます。

また、2024年からは一般NISAが終了し

という制度が始まります。

この記事では

・一般NISA

・つみたてNISA

・ジュニアNISA

の従来の3つのNISAについて解説します。

一般NISA

まずは、一般NISAという

「普通の証券口座のように使える」

NISAについてです。

2014年1月からスタートしました。

株式投資信託、国内や海外の株式、ETF・REIT、ETN、新株予約権付社債

「債券・先物等を除いて、証券会社で扱っているものは大体買える」

というイメージです。

120万円

最長5年間

5年間で600万円(120万円×5年)

※NISAの枠で同時に運用が出来る投資額の総額の事

2023年分までは、この一般NISA制度を使う事が出来ます。

2024年から2028年分の年間の枠は、別記事で説明する新NISA制度となります。

つみたてNISA

つぎに、つみたてNISAという

「つみたて投資専用NISA口座」

です。

2018年1月から始まった制度です。

最近流行りのFIREを目指す方は、このつみたてNISAを活用している方が多い印象を持っています。

おそらく長期投資前提だからでしょう。

日経平均やNYダウなど”指数”に連動するように作られている投資信託(インデックスファンド)。

つまり

・手数料を安く

・パフォーマンスは指数並み

というファンドです。

買い付ける事が出来るのは、こういった一部の商品に限られます。

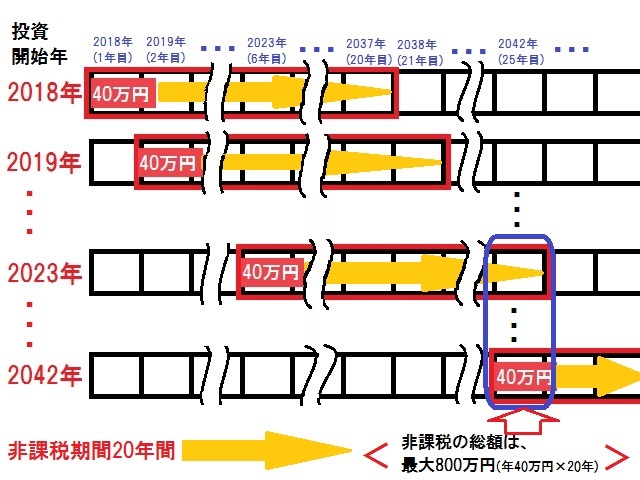

40万円

最長20年間

20年間で800万円(40万円×20年)

※NISAの枠で同時に運用が出来る投資額の総額の事

当初は2037年の買付け枠で終了予定でしたが、2042年まで買付け枠が延長になりました。

その為、2042年に買い付けた商品は、2061年まで非課税で持つことができます。

ジュニアNISA

最後に、ジュニアNISAという

「未成年専用のNISA口座」

です。

2016年度から始まった制度です。

株式投資信託、国内や海外の株式・ETF・REIT、ETN、新株予約権付社債

一般NISAと同じです。

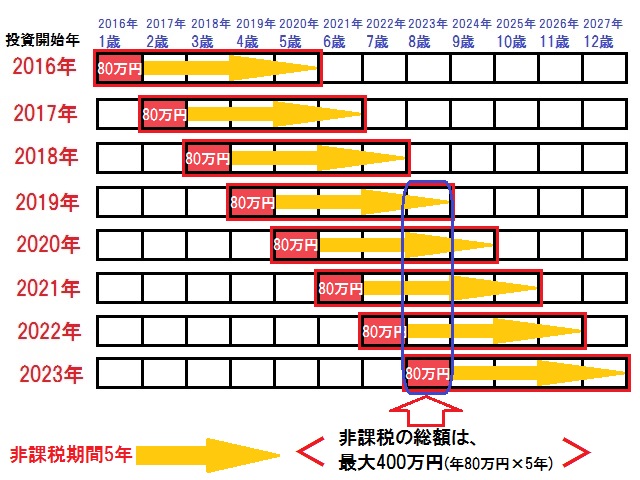

80万円

最長5年間

5年間で400万円(80万円×5年)

※NISAの枠で同時に運用が出来る投資額の総額の事

2016年で1歳の子がジュニアNISAを作ったら

ジュニアNISAには、資金の引き出し制限があります。

投入した資金は、3月31日時点で18歳である年の前年の12月31日までの引き出しに制限がかかります。

つまり、高校3年生の12月31日時点まで。

その為、ジュニアNISAで買い付けた商品を売却した場合、制限がかかる18歳未満だった場合は、「払出し制限付き課税口座」という口座に売却代金が入ります。

・この口座内の資金から、またジュニアNISAで投資をしたり

・その年のジュニアNISAの買付け可能額が終わってしまっていたら、資金をプールしておいたり

・払出し制限が解除される年齢まで、資金を入れて置いたり

などという役割を持っています。

ジュニアNISAは、2023年で制度自体が終了になります。

尚且つ、2024年1月1日以降は資金引き出し制限も無くなります。

これを上手く使うと、ジュニアNISAは今だけめちゃくちゃお得に使う事が出来ます。

この記事で書くと主旨がずれてしまう為、金融リテラシ―向上のカテゴリーで別記事に書きます。

気になる方は、そちらをチェックしてください!

ジュニアNISAのオススメ活用方法の記事はこちら!

準備中

NISA制度で勘違いしやすいポイント

NISA制度はシンプルな仕組みの制度になっていますが、勘違いが生まれやすいポイントもあります。

5点挙げるので、チェックしましょう。

買い付ける金額は、約定金額

株式や投資信託を購入する際には、手数料がかかります。

NISA制度にはそれぞれ買付可能額という上限が決まっている為、

という疑問が湧いてきます。

「購入手数料が1%の投資信託」を一般NISAで上限まで購入する場合は、120万円分購入出来て、その他に手数料が12,000円かかりますという事です。

NISAで投資信託を購入する場合は、「約定金額指定」というNISA口座特有の注文方法もありますので、上手く活用しましょう。

どのタイミングでも売却可能

NISAには、非課税期間が決まっています。

一般NISAであれば、最大5年間ですね。

こんな疑問を持つ方もいました。

金融機関の営業マンは

「NISAなので長く持ちましょう。」

と言ってくる人もいますが、値上がりしたらもちろん売却してもOKです。

売却のタイミングは、ご自身の判断で行いましょう。

金額の持ち越しや再利用は不可

NISAには、買付可能金額が決まっています。

年末になると出てくる疑問が

という事。

宝くじでいうキャリーオーバーのような制度は、搭載されておりません!

また、

という質問もよく聞きますが、

もう、2021年のNISA枠は終了となります。

NISA枠を使いたかったら、2022年まで待ちましょう!

という事になります。

一人一口座だが、金融機関を移すことが出来る

NISA口座は、一人一口座です!

その為、

しかし、

A銀行のNISAを廃止→廃止の証明書をB証券に提出して開設

このような流れになります。

買った商品を、あとからNISAには代えられない

こんな疑問も頂きます。

NISA枠を使う時は、買い付ける時にNISA枠を選択する必要があるので、覚えておきましょう。

まとめ:NISAには3つの種類がある

今回の記事では、

・NISA制度ってどんなもの?その歴史

・3つのNISAの種類

・NISA制度で勘違いしやすいポイント

を解説しました。

2014年1月開始の一般NISAを皮切りに制度がスタート

20歳以上の方は、

・一般NISA

・つみたてNISA

0歳~19歳の方は、

・ジュニアNISA

購入可能な商品:株式投資信託や国内外の株式、ETFやREITなど

「債券・先物等を除いた、証券会社で扱っている商品を買える」というイメージの口座

1年間の買付可能額:120万円

非課税期間:最長5年間

最大非課税投資枠:5年間で600万円

購入可能な商品:指数に連動するような、投資信託(インデックスファンド)

買付が出来るのは、一部商品に限られる

1年間の買付可能額:40万円

非課税期間:最長20年間

最大非課税投資枠:20年間で800万円

購入可能な商品:株式投資信託や国内外の株式、ETFやREITなど

一般NISAと同じ

1年間の買付可能額:80万円

非課税期間:最長5年間

最大非課税投資枠:5年間で400万円

資金の引き出し制限:3月31日時点で18歳である年の前年の12月31日まで(高校3年生の12月31日時点まで)

・買付可能額に手数料は含まれない

・購入した商品は、いつでも売却OK

・買付可能額の翌年への持ち越しや再利用は不可

・NISA口座は一人一口座(金融機関を移す事は可能)

・購入した商品を、特定口座からNISAに移す事は出来ません

NISAの基本についてまとめると、このような内容になります。

成人には現在、一般NISAとつみたてNISAの選択肢があります。

・購入可能な商品

・非課税の期間

など違いがあります。

しっかり特徴を押さえておくことが大切です。

ざっくり覚えるのであれば、

「一般NISAの方が、普通の証券口座に近い。つみたてNISAは、より長期投資」

「つみたてNISAは、より資産を形成する必要がある若者向け」

このように覚えておくことが良いでしょう。

また2023年までは、「未成年の選択はジュニアNISA」という事も合わせて覚えましょう。

そして、NISA制度には非課税の期間が決まっています。

という事は、非課税の終わりのタイミングがあるわけです。

終わりのタイミングの対処法としては、「ロールオーバー制度」という物があります。

そこに関しては次の記事で開設しますので、是非ご覧ください。

加えて・・・

2024年からは今までのNISAが一新され

「新NISA制度」

が始まります。

金融教育が始まる高校生が成人になるころには、新NISA制度を使う事になります。

従来のNISAについて学んだうえで、新NISA制度も覚えておくようにしましょう。

コメント